相続が発生した時、目先の相続税の事だけ考えていませんか?

先々のことも考えておかないと、二次相続で多額の相続税が発生するかもしれませんよ。

今回は遺産分割協議の注意点のひとつ、「相続税の配偶者控除」のお話です。

この記事で出てくる相続用語

【相続】相続人が被相続人の財産を引き継ぐこと。

【相続人】被相続人の財産を引き継ぐ権利がある人。

【遺産分割協議】相続人間での相続財産をどのように分けるかの話し合い。

【相続税の基礎控除額】3000万+法定相続人の数×600万

【一次相続】両親のどちらかが亡くなり、残された配偶者と子が相続人となる場合

【二次相続】次に残された配偶者も亡くなり、子が相続人となる場合

相続サポートセンター様のご紹介

佐藤 智春さん

仙台相続サポートセンター所長 相続専門税理士

専門分野相続税・贈与税・所得税・事業承継・黒字解散

管野さん

仙台相続サポートセンター新人スタッフ

遺産分割協議5つの注意点

「相続人間で遺産分割協議をするにあたって、相続財産の分け方について何かポイントや注意点はありますか?」

「遺産分割協議をする際に意識していただきたい点は

①安易に全ての財産を配偶者に相続させていいのか?

②不動産の相続

③その他の財産

④必ず相続人間で話し合い

⑤相続人同士のコミュニケーション です。」

「たくさんありますね・・・」

「今回は①安易に全ての財産を配偶者に相続させていいのか?について説明していきます。」

相続税の配偶者控除

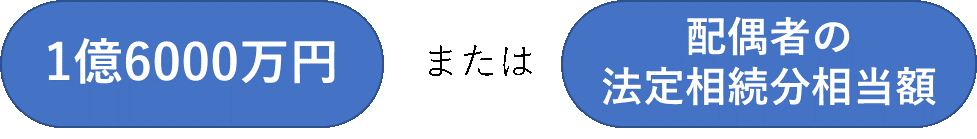

「相続財産が基礎控除額を超え、相続税が発生する場合、配偶者の相続税額の軽減という制度があります。

被相続人の配偶者が遺産分割により実際に取得した正味の遺産額が、次の金額のどちらか多い金額までは配偶者に相続税はかからないという制度です。」

「財産総額が1億6000万を超えていなければ相続税はかからないってすごく大きい特例ですね!」

二次相続まで考えた財産の分け方

「配偶者の税額の軽減があるため『全て配偶者が取得すれば、相続税は支払わなくても良い』と考える方が多くいます。」

「相続税が0円になるのであれば、その考え方でいいのではないですか??」

「果たして本当にそうでしょうか。

では、次のような財産状況、家族構成での父の相続時の財産の分け方について相続税はどうなるか考えてみましょう。」

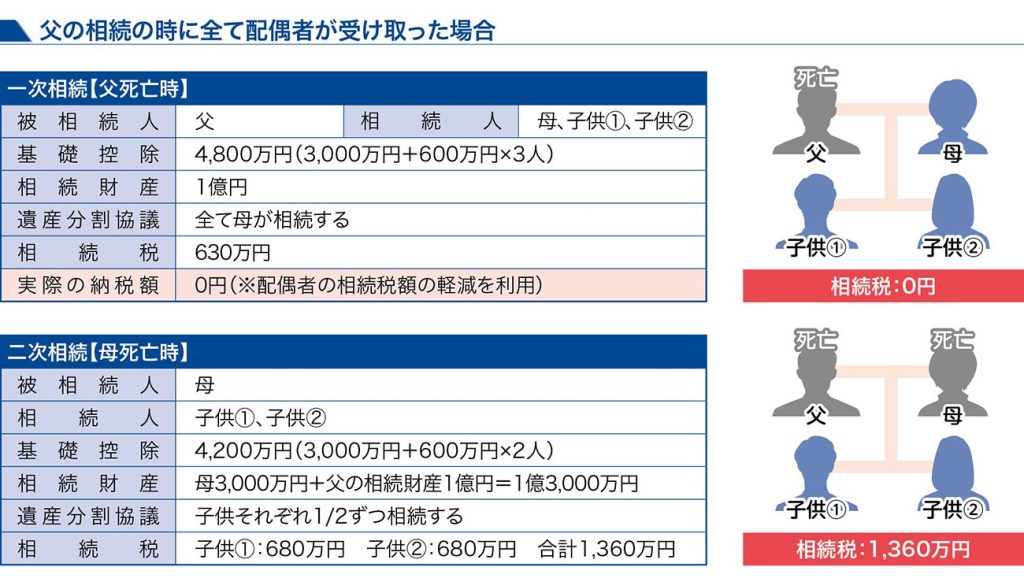

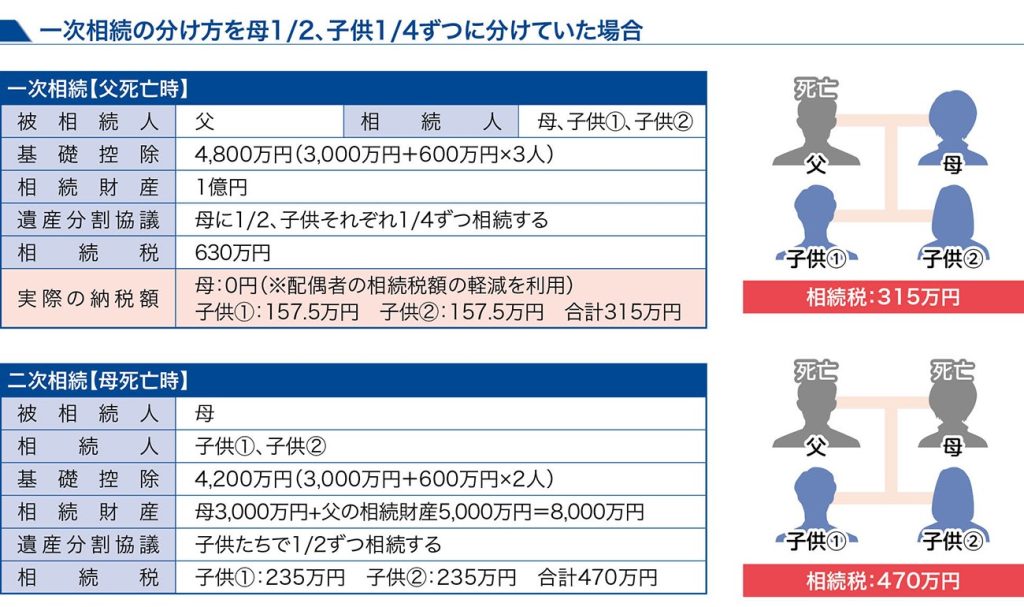

父の財産1億円 母の財産3000万円 子2人の4人家族の場合

♢父の相続の時に全て配偶者が受け取った場合

一次相続 0円 + 二次相続 1,360万円 計1,360万円

♢父の相続の時に相続人全員で受取った場合

一次相続 315万円 + 二次相続 470万円 計785万円

「一次相続二次相続合わせた相続税の金額が575万円も違うんですか!?」

「目先の納税の部分だけを考えて遺産分割をしてしまうと、二次相続の際に多額の相続税の支払いが生じることがあります。将来のことを考えた遺産分割を行うことがとても大切です。」

「ただ単純に配偶者が相続財産を全て受け取ればいいという話では無いのですね・・・ 500万円あったら車が買えますよ・・・」

「もちろん財産状況や家族構成により遺産分割の考え方は変わってきますので分け方については一概には言えません。 相続財産の分け方について悩まれた場合は、ぜひ仙台相続サポートセンターにご相談ください。」

後々損をしないために、将来のことも考えておくのが大切ですね。

それぞれのご家族に合ったアドバイスは、経験豊富な相続専門のプロにしかできません。

悩んで先延ばしするより、まずは相談してみましょう。