家族構成の変化に伴い今後も増えそうな「空き家」の相続。いずれ売却を考えている方は「空き家の特例」を理解しておきましょう。

この記事で出てくる相続用語

【譲渡所得】 不動産(土地、建物)、株式、ゴルフ会員権などの資産を売却したことによって生じた所得

相続サポートセンター様のご紹介

佐藤 智春さん

仙台相続サポートセンター所長 相続専門税理士

専門分野相続税・贈与税・所得税・事業承継・黒字解散

管野さん

仙台相続サポートセンター新人スタッフ

「さて、今回は不動産売却の際の特例について触れていきたいと思います。」

「どんな特例でしょうか?」

「まずは代表的な『空き家の特例』からお話します。」

空き家の特例

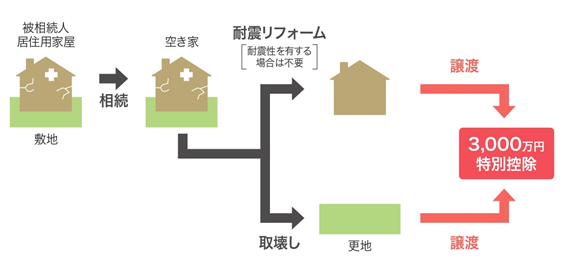

亡くなった方の居住用家屋の敷地等を相続または遺贈により取得した場合、一定の要件に当てはまるときは、確定申告をすることにより、譲渡所得の金額から最高3,000万円まで控除することができます。

「家屋と土地それぞれで要件が異なります」

家屋に対する要件

1.昭和56年5月31日以前に建築されたこと。

2. 区分所有建物登記がされている建物でないこと。区分所有建物登記とは、例えば、マンションのような一棟の建物の一部(各部屋)を独立した所有権にしていること。

3. 相続の開始の直前から売却までの間被相続人以外に居住をしていた人がいなかったこと。

[施設で暮らしていた場合]

要介護認定等を受けて老人ホームに入所するなど、特定の事由により相続の開始の直前において、被相続人が居住用の家屋に居住していなかった場合で、一定の要件を満たすときは、その被相続人の居住用家屋に居住しなくなった直前まで被相続人の居住用として使用されていた家屋は被相続人の居住用家屋に該当します。

土地に関する要件

相続の開始の直前において被相続人の居住用家屋の敷地として使用されていた土地またはその土地の上に存する権利をいいます。

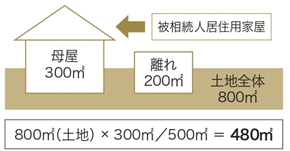

【例】1つの土地に、母屋と離れがあった場合、母屋に対する土地のみが対象となり、離れがある土地は対象外となります。土地の割合の基準は、以下の通りです。

上記の場合、480㎡の土地のみが、空き家の特例となります。

適用スケジュールとその他要件

令和5年度税制改正により「空き家特例」は期限が延長され、適用期限が令和9年(2027年)12月31日までとなりました。また、今までは譲渡前に耐震改修工事や建物の取り壊しをする必要がありましたが、令和6年(2024年)1月以降に行う譲渡については、譲渡の日の属する年の翌年2月15日までの間に、耐震改修や取り壊しをすれば特例を適用することができるようになります。

また、相続人等が3人以上いる場合の特別控除額は、上限が3000万円から2000万円に減額されます。

「しっかり状況に合わせて譲渡の方針やスケジュールを検討する必要があります。」

「うまく活用できればいいですが、スケジュールや要件をきちんと踏まえるのは難しそうですね。」

「そうですね。不動産業者でもなかなか判断が難しいので、まずはお気軽に仙台相続サポートセンターにご相談いただきたいです。」

せっかくのお得情報ですから、該当するのであればぜひ活用したいですね。スケジュールや要件の確認はプロに任せるのが安心です。

↓ ↓ ↓ ↓ ↓ ↓ ↓ ↓ ↓ ↓