核家族化が進む今日、相続で取得した不動産の売却を考えている方も多いのではないでしょうか。事前に知っておくことで得する情報はぜひ覚えておきたいですね。

この記事で出てくる相続用語

【譲渡所得】 不動産(土地、建物)、株式、ゴルフ会員権などの資産を売却したことによって生じた所得

相続サポートセンター様のご紹介

佐藤 智春さん

仙台相続サポートセンター所長 相続専門税理士

専門分野相続税・贈与税・所得税・事業承継・黒字解散

管野さん

仙台相続サポートセンター新人スタッフ

「さて、今回より、相続や贈与のご相談で多い『不動産』について触れていきたいと思います。」

「不動産のお話ですね、よろしくお願いします。」

所得税・住民税

「ご両親がお亡くなりになり、空き家になった実家を売却したいと考える方は年々増加傾向にあります。しかし、相続に限らず「不動産を売却する」ということは、様々な税金の発生、保険料の増加等、知っておくべきことがたくさんあります。不動産を売却する際に知って得する情報をお伝えいたします。」

「空き家が問題になっていることは最近よく耳にします。様々な税金があるんですね。」

譲渡所得税/住民税

個人が土地や建物を売却し、所得が生じた場合には、その所得に対して所得税と住民税がかかります。

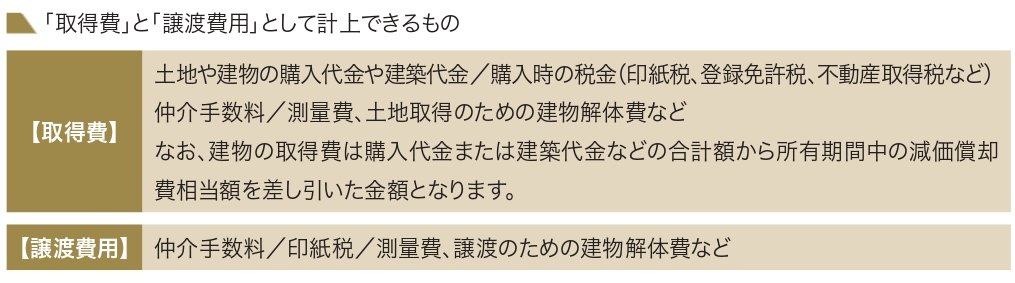

譲渡所得金額 = 譲渡価格(売却価額) − 取得費 − 譲渡費用( − 特別控除)

※取得費が不明な場合は、譲渡価格の5%を取得費とみなします。

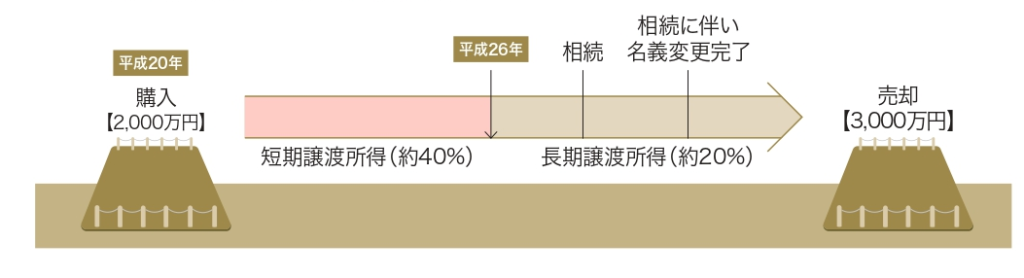

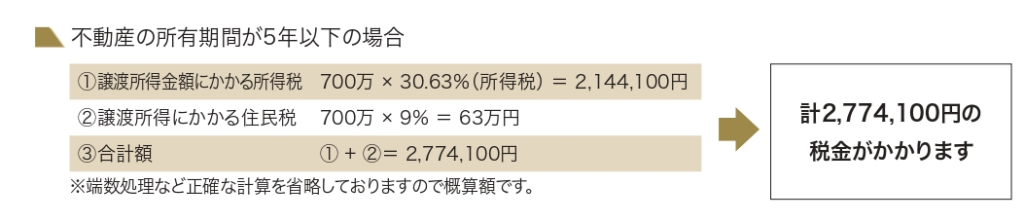

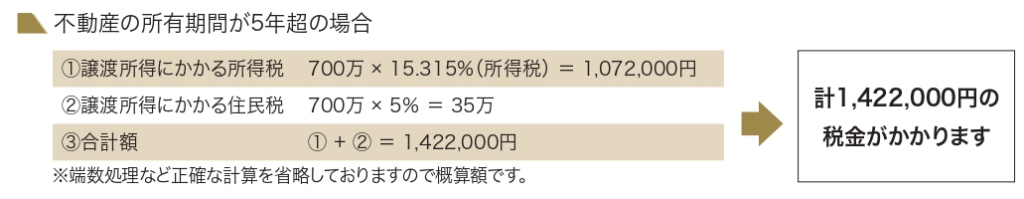

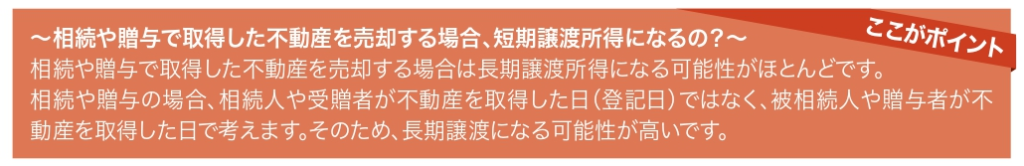

| 【所得税と住民税の計算方法】 譲渡所得金額 × 税率=税額 短期譲渡所得(所有期間5年以下) 30.63%(所得税) 9%(住民税) 計約40% 長期譲渡所得(所有期間5年超) 15.315%(所得税) 5%(住民税) 計約20% ※譲渡年1月1日時点での所有期間※2037年までは「所得税」に対して一律2.1%をかけた金額が「復興特別所得税」として税額に加算されています。 |

「例えば、2,000万で買った土地(取得費)を3,000万で売却(譲渡価格)したとします。手数料などの費用(譲渡費用)が300万だった場合、

| 3,000万(譲渡価格) − 2,000万(取得費) − 300万(譲渡費用) = 700万(譲渡所得金額) |

この700万円に対して税金がかかります。」

「売却した金額すべてに税金がかかるわけではないんですね。」

「そうなんです。また、不動産の所有期間によっても税率が変わってきます。」

「なぜこんなに税率が違うのですか?」

「短期譲渡所得の税率が高いのは、不動産を転売目的で売買して利益を得ている可能性があるため、そのような取引を抑制する目的で税率を高く設定しています。」

「相続税を支払った方の相続財産を譲渡した場合、取得費の特例があります。」

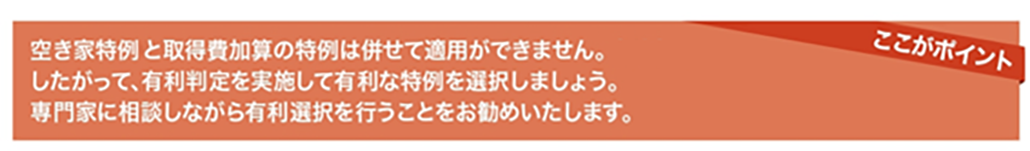

相続した財産は直近で相続税がかかっていますが、相続税と所得税は課税の根拠が異なるため売却したら所得税も別途かかってしまいます。ただし、相続税は申告期限から3年以内に売却した場合、納付した相続税の一部を所得税の計算上マイナスすることが可能です。この取扱いを相続税の取得費加算の特例といいます。

相続税を支払った人は3年以内に売却すれば取得費を加算することができるため譲渡所得税の節税が可能ですので、相続税を支払った場合には、相続税の申告期限から3年以内に売却するのがおすすめです。この場合、譲渡所得を計算する際の取得費に加算することができますので、取得費加算等の特例後、取得費と譲渡価格に5%を乗じた取得費と比較して有利な取得費を選択できます。

取得費加算の特例の要件

取得費加算の要件は下記の3つです。

1. 相続、遺贈、死因贈与により財産を取得した個人であること。

2. その財産を取得した人が相続税を納めていること。

3. 相続した財産を相続開始日から3年10ヶ月以内に譲渡していること。

「特例などうまく活用できれば支払う税金を少なくすることができそうですね。」

「そうです。しかし要件もいろいろありますので、まずはお気軽に仙台相続サポートセンターにご相談いただきたいです。」

特例をうまく活用できれば、節税になる場合があります。しかし、様々な要件があるため判断は難しいかもしれません。まずは専門家に相談してみましょう。

↓ ↓ ↓ ↓ ↓ ↓ ↓ ↓ ↓ ↓