不動産の贈与を考えている方にとって、非課税枠の活用はとても重要になります。今回はぜひ覚えておきたい暦年贈与のお話です。

〈この記事で出てくる専門用語〉

【非課税】 非課税とは、社会政策やその他の理由から課税の対象外とされる収入

相続サポートセンター様のご紹介

佐藤 智春さん

仙台相続サポートセンター所長 相続専門税理士

専門分野相続税・贈与税・所得税・事業承継・黒字解散

管野さん

仙台相続サポートセンター新人スタッフ

「さて、今回から贈与のお話です。贈与する方法によって非課税の条件が異なってきます。」

「不動産の贈与は大きい金額の場合が多いのでしっかり考えた上で贈与する必要があるんですね。」

「そうです。まず今回は暦年贈与というオーソドックスな方法をお話します。」

贈与

1-1.暦年贈与

年間(1月1日~12月31日)110万円以内であれば贈与税が非課税。

渡したい相手は家族だけでなく、第三者でも可能で110万円以内であれば、贈与税の申告は不要です。

※令和6年度現在。

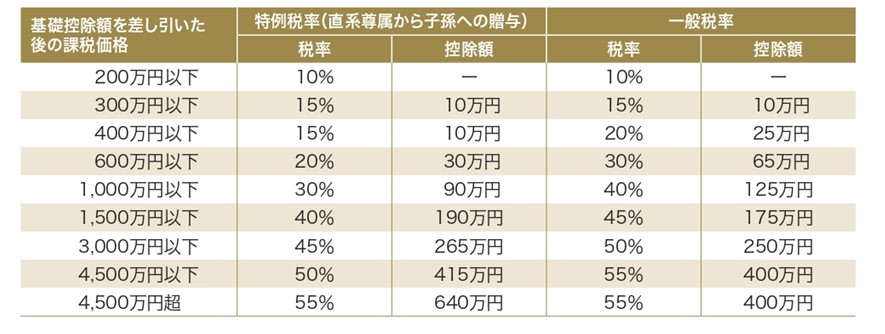

1-2.贈与税

相続税と贈与税を比較した際に、贈与税の方が税金は低い場合があります。このような場合には、財産を相続して相続税を納付するより、毎年生前贈与を行い、贈与税を納付する方が最終的な納付税額が少なくなり、結果的に節税になります。また、父母や祖父母など直系尊属から18歳以上の人が贈与を受け取る場合には特例税率が適用になり税率が下がるため、生前贈与は活用次第で大きな節税効果があります。

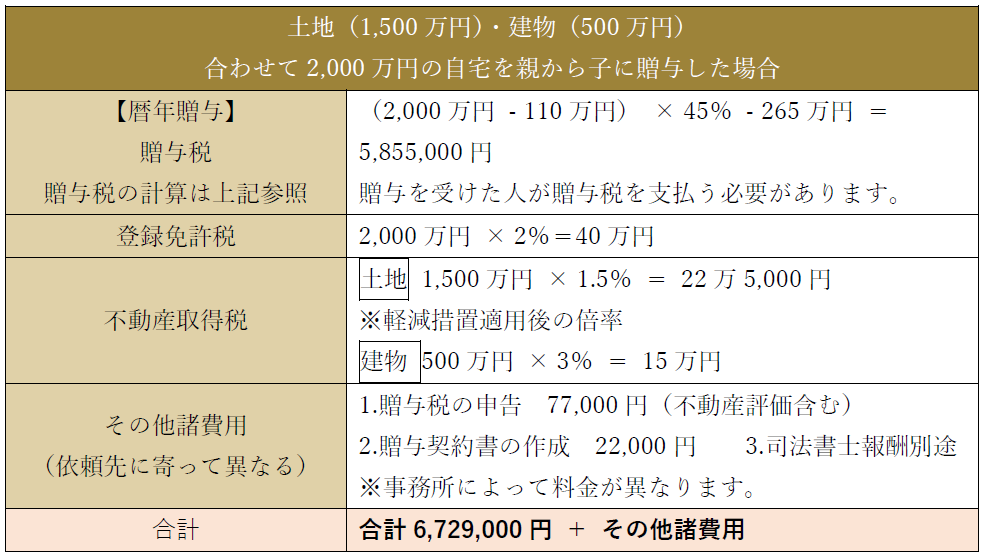

不動産贈与のポイント

贈与税だけで考えるのではなく、その他の税金についても考える必要があります。

不動産を贈与で受け取ると、贈与税以外に登録免許税や不動産取得税が発生します。贈与税は非課税になる特例がありますが、登録免許税や不動産取得税が課税されます。相続で受け取る方が安く納まることがしばしばあります。専門家へ依頼することをお勧めいたします。

「贈与税以外の税もあるんですね。」

「他にも贈与の方法があるので、次回またお話しますが、どのような方法が一番非課税枠を活用できるのかはプロでも判断が難しいところです。相続のプロである当社へまずはご相談いただきたいです。」

不動産を贈与で受け取ると、贈与税以外の税金も発生します。これらもしっかり計算しておかないと折角の節税対策が台無しになってしまうかもしれません。適切かどうかの判断には専門家の知識が必要になります。まずは相談してみましょう。