生前贈与と一口に言っても実は様々な種類があります。

それぞれの条件を正しく理解し、しっかり節税対策していきましょう。

この記事で出てくる相続用語

【節税対策】 税金を削減すること。

【贈 与】 自分の持っている財産を無償で他の人にあげること。

【非課税措置】贈与などを受けた場合、その資金のうち一定の金額について贈与税を非課税とする制度。

【税制改正】 経済社会の変化に対応し、税負担の公平性を維持するために、毎年行われる税に関する制度の見直し。

相続サポートセンター様のご紹介

佐藤 智春さん

仙台相続サポートセンター所長 相続専門税理士

専門分野相続税・贈与税・所得税・事業承継・黒字解散

管野さん

仙台相続サポートセンター新人スタッフ

「いよいよ最後の相続税のお話ですね。よろしくお願いします。」

「相続税対策には、大きく2つの考え方があります。節税対策と納税資金対策です。始めに節税対策です。」

節税対策

生前贈与

「節税対策にも様々な方法があります。まずは生前贈与です。贈与には様々な非課税措置があり、適用するためにはそれぞれ条件はあります。その特例を使うことで、生前贈与にかけられる税金を抑えることができます。」

「非課税にする特例があるんですね。どんなものがあるのでしょうか?」

1.相続時精算課税制度

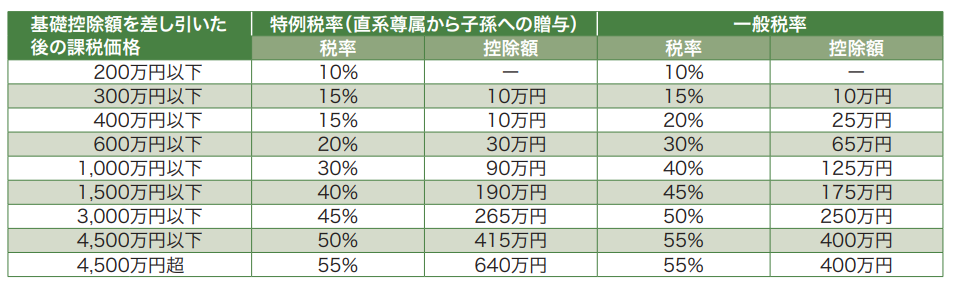

相続時精算課税制度とは、原則として60歳以上の父母または祖父母から、18歳以上の子または孫に対し、財産を贈与した場合において選択できる贈与税の制度です。最大2,500万円まで非課税で受け取ることが可能です。制度の利用には税務署への申告が必要です。2,500万円を超える贈与分については一律20%の贈与税がかかります。

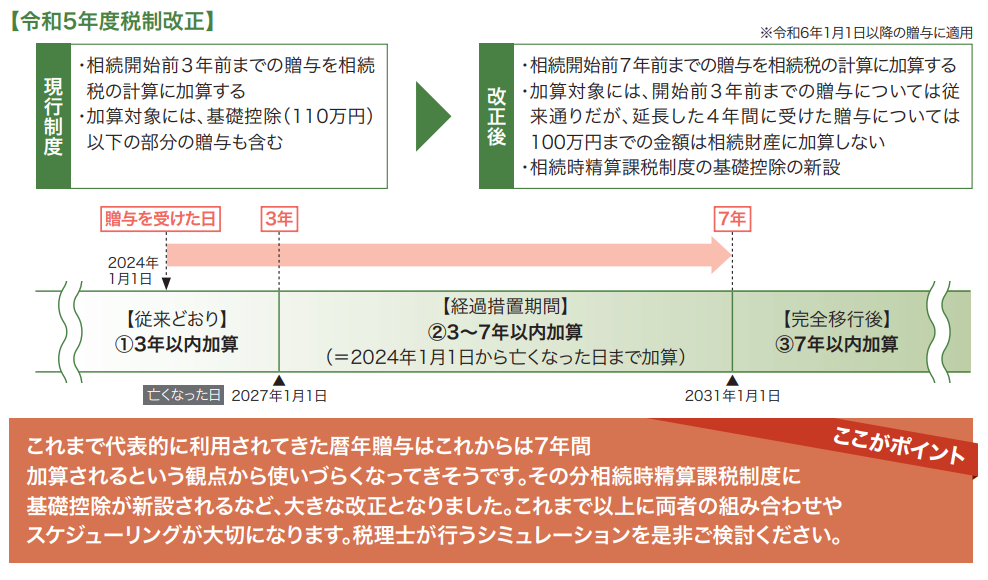

令和5年度税制改正により、基礎控除が新設されました。

従来少額でも申告が必要で、利用しづらかった本制度に基礎控除が新設されたことで、年間110万円までの贈与については申告が不要になりました。相続発生時には、相続時精算課税制度により贈与された財産額(贈与された時の評価額)を相続財産に加えて、相続税の計算をします。

2.暦年贈与

年間(1月1日~12月31日)110万円以内であれば贈与税が非課税となり、申告不要となります。親族のみならず第三者でも可能です。相続時精算課税制度との選択制となり、どちらかを選択すればもう一方は選択できません。

3.住宅取得等資金の贈与

直系親族(ご自身の親や祖父母)から住宅を取得するための資金の贈与を受ける場合、一人あたり最大で省エネ等住宅の場合は1,000万円まで、それ以外の住宅については500万円まで贈与税を課さないという、非課税枠(令和4年現在)があります。 ※適用要件があります。

【令和4年税制改正(令和4年現在)】

・2022年(令和4年)1月1日以後に贈与により取得する住宅取得等資金に係る贈与税について適用する

・受贈者(贈与を受けた人)の年齢要件18歳以上

・2023年(令和5年)12月31日まで ※令和4年現在

・新築等に係る契約締結時期は考慮しない

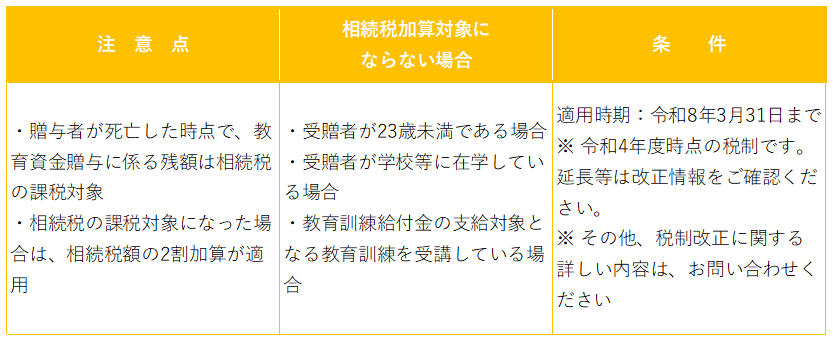

4.教育資金の贈与

贈与を受ける側が30歳未満の直系卑属(ご自身の子や孫等)の場合、教育資金としてならば、最大1,500万円(学校等以外に支払われる金銭については500万円)まで、一括で贈与しても贈与税がかかりません。

5.結婚・子育て資金の一括贈与

平成27年度税制改正にて、直系尊属(祖父母・父母等)から、18歳以上50歳未満の子や孫等へ非課税(最大1,000万円まで)で結婚・子育て資金を贈与できます。

※平成27年4月1日から令和7年3月31日まで

「こんなに種類があるんですね!驚きました。」

「祖父母から孫への教育資金や、父母から子への結婚・家購入資金の援助なども、何気なくあげていたものが金額によっては贈与になることもあるので、実は注意が必要なんです。」

「おじいちゃんからもらったお金も金額によっては贈与税かかるんですね!」

「そうです。また、令和5年度税制改正もありましたので、贈与しようと思った時、仙台相続サポートセンターへご相談いただくことをおすすめします。 また、節税対策は他にもありますので、つづきは次回お話します。」

「次回もよろしくお願いします。」

こんなに種類があるなんて知らなかった方も多いのではないでしょうか?

自分に合った対策はどれなのか、迷いますね。そんな時は専門家に相談するのが正解です! 税制改正により条件も変わっていく為、ひとりで解決するのは難しく、失敗のリスクもあります。まずはプロの意見を参考にしましょう。