相続は目先のことだけでなく、将来のことを見据えて考えおく必要があります。後で困らないようにしっかり学んでいきましょう。

佐藤 智春先生

みらいえ相続 相続専門税理士

専門分野:相続税・贈与税・所得税・事業承継・黒字解散

金(かね)つぐ

資金運用の天才。相続専門の佐藤税理士の相続への熱意と、困っている人々を助けたいという想いから現れた相続勇者。相続の様々な側面を分かりやすく説明し、人々の不安を和らげていく相続勇者。

「相続税にはいろいろな控除があると聞くけど、『配偶者の税額軽減』が特に大きな控除だと聞いた。どんな制度?」

「配偶者の税額軽減(正式には「配偶者に対する相続税額の軽減」といいます。)は、配偶者が相続する財産に対して特別な控除を適用する制度で、相続税をほとんど支払わずに済むケースが多いです。ただし、『二次相続』についても考えておく必要があります。今回は、配偶者の税額軽減と二次相続について詳しくお話しします。」

配偶者の税額軽減とは?

「まずは、配偶者の税額軽減について教えて。」

「配偶者の税額軽減とは、亡くなった方(被相続人)の配偶者が財産を相続した場合、一定の金額までは相続税が非課税になる制度です。相続税の負担を大きく減らすことができる、非常に優遇された制度です。この特例のおかげで、配偶者が相続税を支払わずに済むケースがほとんどです。」

(1) 配偶者の税額軽減の非課税枠

- 配偶者が実際に受け取った財産のうち、以下のいずれか多い金額まで相続税がかかりません。

- 1億6,000万円

- 配偶者の法定相続分相当額

例えば、被相続人(夫)の財産が1億円、相続人は配偶者(妻)と子2人 の法定相続分は1/2 → 5,000万円

非課税枠は「1億6,000万円」と「5,000万円」のうち大きい方

→ 1億6,000万円まで非課税

つまり、配偶者が1億円全額を相続しても相続税は0円です。

(1億円 < 1億6,000万円 のため)

(2) 配偶者の税額軽減のメリット

- 生活の安定を図るための配慮:

- 配偶者が亡くなった後も、残された配偶者が生活に困らないようにするための制度。

- 大きな非課税枠があるため、配偶者は相続税を支払わないケースが多い。

(3) 配偶者の税額軽減の条件

- 相続税の申告期限内(相続開始から10か月以内)に申告を行うこと。

「配偶者の税額軽減があれば、配偶者はほとんど税金を払わずに済む!」

「その通りです。これは非常に大きなメリットです。しかし、次に来る『二次相続』のことを考えて計画を立てることが重要なんです。」

二次相続とは?

「二次相続ってどういうもの?」

「二次相続とは、配偶者が亡くなった後に発生する、次の世代の相続のことを指します。」

(1) 一次相続と二次相続の違い

- 一次相続:最初に亡くなった方(被相続人)の財産を相続する手続き。配偶者と子供が主な相続人になるケースが多い。

- 二次相続:一次相続で財産を受け継いだ配偶者が亡くなった後に発生する相続。主に子供たちが相続人となります。

(2) 二次相続で税負担が増える理由

- 配偶者の税額軽減が使えない:当たり前ですが、配偶者の税額軽減は一次相続の時だけ利用可能で、二次相続では使えません。

- 相続財産が増える:二次相続時には配偶者自身の財産も加わるため、一次相続で配偶者が多くの財産を受け取ると、二次相続の時にその財産がすべて課税対象になります。

「一次相続では配偶者の税額軽減を使って税金がかからなくても、その分、将来の二次相続で大きな税負担になることがあるんだ。」

「その通りです。一時的な負担を軽減するだけでなく、次の世代を見据えた計画が重要です。」

配偶者の税額軽減と二次相続を考慮した相続の計画

(1) 一次相続での分割方法を工夫する

一次相続で全財産を配偶者が相続するのではなく、子供にも一部を分配することで、二次相続時の負担を軽減することができます。

- ケース1:全財産を配偶者が相続した場合

- 配偶者の税額軽減で一次相続の相続税は0円になる可能性が高い。

- 二次相続時に、配偶者自身の財産と相続で受け取った全財産に対して相続税がかかる。

- ケース2:配偶者と子供で財産を分割した場合

- 一次相続の段階で、子供に一部の財産を分けることで、二次相続の課税対象額を減らすことが可能。

- 配偶者の税額軽減の範囲内で、無理のない分割がポイント。

(2) 生命保険を活用する

生命保険金は、法定相続人が受け取る場合、「500万円 × 法定相続人の人数」までが非課税となります(相続税法第12条第5項)。この非課税枠を活用しつつ、二次相続の負担を軽減するためには、子供を保険金受取人に設定する方法が有効です。

- 子供を受取人にするポイント:

- 非課税枠の活用: 子供が受け取った保険金は一次相続の課税対象(みなし相続財産)となりますが、非課税枠(500万円 × 法定相続人の人数)内であれば相続税が課税されません。

- 二次相続財産の圧縮: 配偶者が保険金を受け取らないことで、配偶者の財産を増やさずに済みます。これにより、将来の二次相続時に配偶者の財産が課税対象まで増えるのをあらかじめ抑えることができます。

- 節税効果の最大化: 一次相続では配偶者は配偶者の税額軽減を最大限活用し、子供は保険金の非課税枠を利用できるため、相続人全体としての節税効果が高まります。

- 納税資金: 保険金は現金で速やかに支払われるため、一次相続における子供の納税資金としても活用可能です。

メリット:

- 非課税枠の利用: 生命保険金は、非課税枠の範囲内で、実質的に無税で次世代(子供)へ資産を移転できます。

- 配偶者の資産が増えることを回避: 配偶者の財産を増やさないため、二次相続を見据えた円満な財産承継計画につながります。

(3) 遺言書で分割方法を指定する

被相続人が遺言書を用意し、一次相続での財産の分け方を明確にしておくことで、二次相続時の負担を計画的に抑えることができます。

二次相続を軽減するための具体例

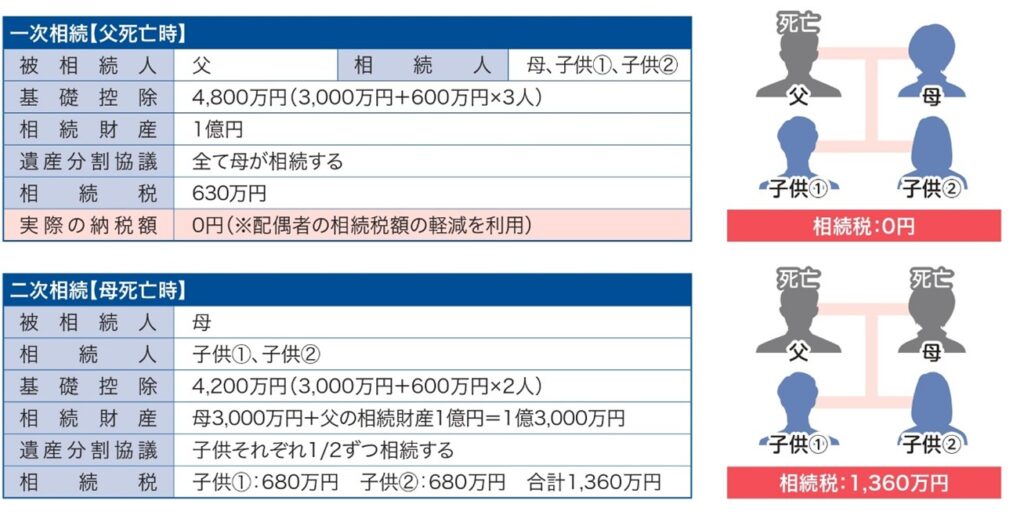

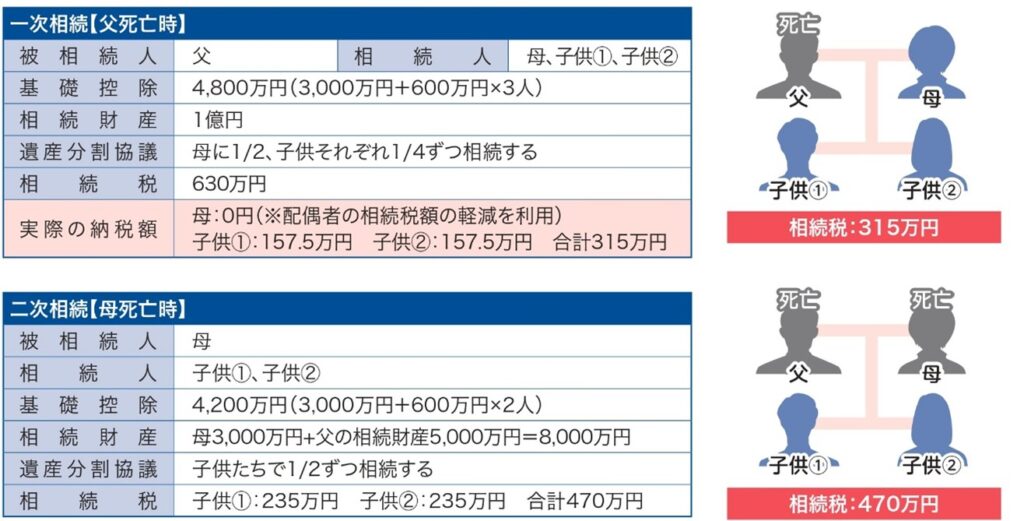

ケース例:被相続人(父)が1億円の財産を残して亡くなった場合。

配偶者(母)と子供2人が相続人。

配偶者固有の財産3,000万円。

(1) 配偶者が全額相続した場合(配偶者の税額軽減をフル活用)

(2) 配偶者と子供で分割した場合

(1) 配偶者が全額相続した場合(配偶者の税額軽減をフル活用)

相続税額:一次相続 0円 + 二次相続 1,360万円 計 1,360万円

(2) 配偶者と子供で分割した場合

相続税額:一次相続315万円 + 二次相続470万円 計785万円

その差575万円!

「一時的には配偶者の税額軽減をフル活用した方が得に見えるけど、二次相続では“もともとの配偶者の財産”も相続対象になるので、配偶者の財産も考えた上で分け方を考えたほうがいいんだ。」

「その通りです。一次相続で全額を配偶者に集中させると、配偶者自身の財産と合わせて二次相続の課税額が膨らみます。ですから、目先の節税だけでなく、一次相続の段階から相続人全体の税負担を考えた分割設計が大切なんです。」

よくある質問と注意点

(1) 配偶者の税額軽減は必ず適用されますか?

答え:相続税申告を行うことが条件です。申告しないと適用されないので、注意が必要です。

(2) 二次相続でトラブルにならないようにするには?

答え:遺言書を活用し、二次相続での分割方法を明確にしておくとトラブルを防ぐことができます。また、相続税の負担がどのくらいになるかを事前にシミュレーションしておくことが大切です。

まとめ

- 配偶者の税額軽減:

配偶者が相続する財産は、1億6,000万円または法定相続分まで非課税。

配偶者の税額軽減を活用すれば、一次相続の相続税が大幅に軽減される。

- 二次相続:

配偶者自身の財産も加わるため、相続税の負担が増える可能性が高い。

一次相続の時点で子供にも分配することで、二次相続の負担を軽減できる。

- 計画の重要性:

両親二人のそれぞれの財産の把握をし、遺言書の作成や生命保険の活用するなど、事前の準備が重要。

「配偶者の税額軽減で安心するだけじゃなく、次の相続まで見据えた対策が大切なんだ。」

「はい、目先の節税だけでなく、将来を見据えた相続設計が本当の安心につながりますよ。」

次回も相続について学びます。お楽しみに!

配偶者の税額軽減の制度を使う際は、二次相続についても必ずチェックが必要です。将来大きな税負担を生まないために、ポイントを理解しておきましょう。専門家の力を借りるのが安心ですね。