「家が欲しい!」そう思った時、資金の贈与を受けられたら有難いですね。今回は住宅取得等資金贈与の非課税特例の仕組みを学びましょう。

〈この記事で出てくる専門用語〉

【直系尊属】 父母・祖父母など自分より前の世代で、直通する系統の親族のことです。養父母も含まれます。叔父・叔母、配偶者の父母・祖父母は含まれません。

相続サポートセンター様のご紹介

佐藤 智春さん

仙台相続サポートセンター所長 相続専門税理士

専門分野相続税・贈与税・所得税・事業承継・黒字解散

管野さん

仙台相続サポートセンター新人スタッフ

「さて、前回までに不動産贈与のお話として暦年贈与・相続時精算課税制度については説明しました。今回も贈与のお話です。」

「住宅の贈与はいろいろ非課税の制度があるんですね。」

「そうですね。住宅取得の促進、世代間の資産移転の円滑化、相続税の負担軽減など、様々な理由で、より多くの人々が住宅取得の際に恩恵を受けられるように設計されています。」

贈与

3.住宅取得等資金の贈与(令和6年現在)

直系尊属(ご自身の親や祖父母)から住宅を取得するための資金の贈与を受ける場合、一人あたり最大で1,000万円まで贈与税を課さないという、非課税枠があります。

【令和6年税制】

・3年間延長され、2026年(令和8年)12月31日まで

・2022年(令和4年)1月1日以後に贈与により取得する住宅取得等資金に係る贈与税について適用する

・贈与税額が0円でも翌年の2/1〜3/15までの間に贈与税の申告が必要

・新築等に係る契約締結時期は考慮しない

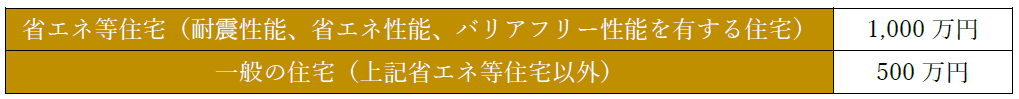

・住宅取得等資金贈与の非課税特例の非課税限度額

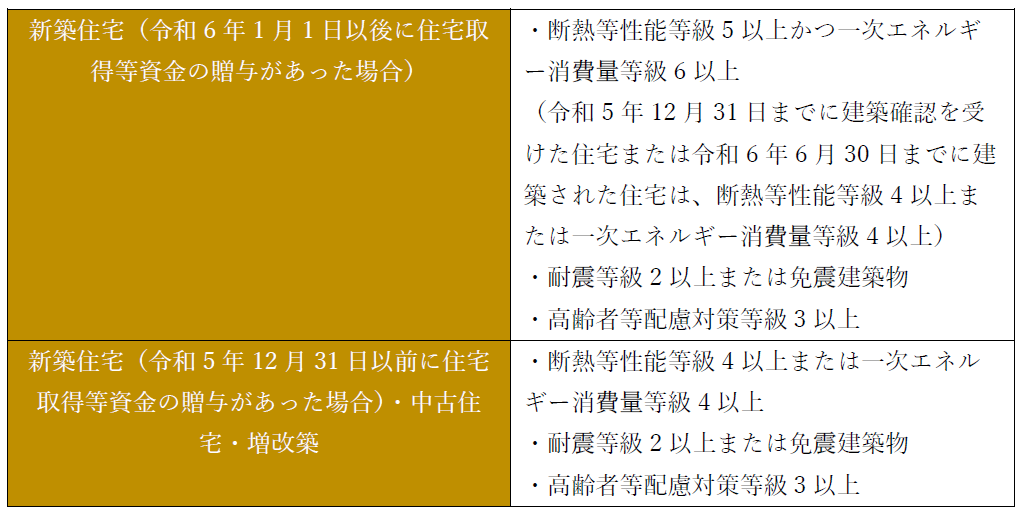

「省エネ等住宅」は、以下のいずれかに当てはまり、そのことが住宅性能証明書など一定の書類で証明されている住宅

非課税の適用要件

この特例には「人」「対象となる住宅等」「時期」などについて、細かな適用要件が定められています。

【人】受贈者(贈与を受けた人)は、次の要件を「すべて」満たしていなければなりません

| ・贈与を受けた年の1月1日現在で18歳以上(注)であること。 (注)令和4年3月31日以前に贈与を受けた場合は、20歳以上。 ・贈与を受けた年の合計所得金額が2,000万円以下であること。ただし、対象となる家屋の床面積が40平米以上50平米未満の場合は、同1,000万円以下であること。 ・令和3年以前の贈与税申告で、住宅取得等資金贈与の非課税特例の適用を受けたことがないこと(例外あり)。 ・贈与を受けたときに日本国内に住所があること(例外あり)。 |

【贈与内容】次の要件の「すべて」を満たす贈与でなければなりません。

| ・受贈者の直系尊属(父母、祖父母など)から、住宅を取得、新築、増改築するための金銭を贈与されたこと。 ・住宅の取得、新築、増改築の契約の相手方が、自身の配偶者、親族など特別の関係がある人でないこと。 ・贈与を受けた年の翌年3月15日までに贈与された金銭の全額を充てて住宅の取得、新築、増改築をすること。 ・取得、新築、増改築した家屋に、贈与を受けた年の翌年3月15日までに入居すること。間に合わない場合は、遅滞なくその家屋に入居することが確実であると見込まれること(贈与の翌年12月31日までに居住していない場合は、適用を受けられない)。 |

【住宅】住宅取得等資金贈与の非課税特例の対象になる住宅については、住宅の「取得・新築」の場合と「増改築」の場合の別に、それぞれ要件が細かく定められています。

住宅を取得、新築する場合

| ・日本国内にある住宅用の家屋であること。・登記簿上の床面積(マンションは専有面積)が40㎡以上240㎡以下であること。・床面積の半分以上を住居として使用すること。 |

中古住宅の場合

| ・昭和57年1月1日以後に建築されたもの。 ・地震に対する安全性を満たすことが「耐震基準適合証明書」等により証明されたもの。 (耐震基準に適合しない住宅の場合)住宅の取得日までに耐震改修工事の申請等を行い、贈与の翌年3月15日までに耐震基準に適合すると証明されたもの。 |

増改築の場合の要件

| ・日本国内にある住宅用の家屋であること。 ・増改築後の登記簿上の床面積(マンションは専有面積)が40㎡以上240㎡以下であること。 ・床面積の半分以上を住居として使用すること。 ・増改築工事の費用が100万円以上であること。また、費用のうち半分以上が住居部分の工事に充てられていること。 |

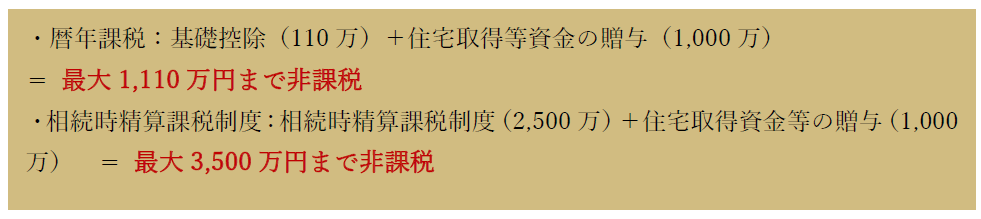

<この制度は、下記の制度と併用可能です。>

■暦年贈与との併用の場合

| 2,000万 − 1,000万(住宅取得等資金の贈与) − 110万(暦年贈与)= 890万890万 × 30% − 90万 = 177万円 |

2,000万の贈与を受けた場合の贈与税

■相続時精算課税制度との併用の場合

2,000万の贈与を受けた場合の贈与税

| 2,000万 − 1,000万(住宅取得等資金の贈与) − 110万(相続時精算課税の基礎控除) −890万(相続時精算課税)= 0円 |

※贈与税申告の際、相続時精算課税選択届出書の提出が必要です。

「併用もできるんですね。」

「そうです。ただ、相続税にも関わってきますので、贈与の前に相続について豊富な実績と経験のある当社へまずはご相談いただきたいです。」

住宅取得等資金贈与の非課税特例を受けるためには、いくつか条件があります。

さらに他の贈与制度と併用も可能ですが、最適なプランを見極めるのはとても難しいことです。まずは専門家に相談することをお勧めします。